- 基礎編

- はじめに準備しておくこと

2014年9月4日

投資資金の準備(2)保有資産全体のポートフォリオ管理

- ページのまとめ

-

- 資産全体をどのような金融商品に割り当てるかがポートフォリオ管理

- 分散は、値動きの異なる対象でおこなわないと意味がない

- 安全性を重視する人は、リスク資産は10%までにとどめる

資産全体のポートフォリオを考える

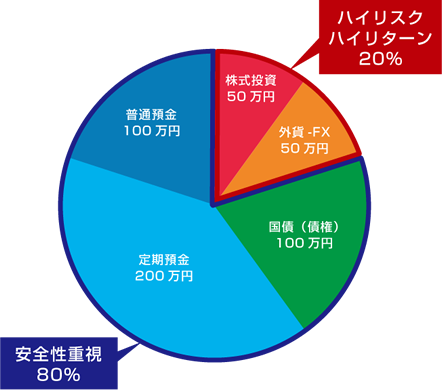

これは、自分が持っている資産全体のうち、なににどれだけ使うか、ということです。たとえば、貯金が500万円あるとします。それを次のように分ける、ということです。

- <円グラフ 資産の内訳>

-

- 株式投資:50万円

(ハイリスク・ハイリターンな投資対象で積極運用。外貨とは異なる値動き) - 外貨預金(またはFX):50万円

(ハイリスク・ハイリターンな投資対象で積極運用。国内株とは異なる値動き) - 国債(債券):100万円

安全性重視。一般に、株式とは反対の値動きをする投資対象。将来の住宅購入資金) - 定期預金:200万円

(安全性重視。将来の住宅購入資金) - 普通預金:100万円

(投資としての意味はないが、いつでも使える利便性を重視)

- 株式投資:50万円

ここでポイントの1つ目は、資産の目的を明確にして、役割分担を明確にした分散をすることです。将来の住宅購入資金や、教育資金などのように、使う予定が決まっている資金は、リスク資産に投資してはいけません。

分散は、「性格の異なる対象」に

ポイントの2つめは、「性格の異なる対象に分散」するということです。上の例でいえば、株式と国債(債券)は、一般的に逆の値動きをすると言われています。リスクオンのときには株が買われ、リスクオフのときには債券が買われるというのが、一般的な傾向だからです。

| 株 | ⇔ | 債券 |

| 株 | ⇔ | 金 |

| 日本株 | ⇔ | 円(ドル安/円高) |

株と債券のように、明らかに値動きの方向が異なるものに投資をせずに、似たような動きをするものに投資をしても、分散投資の効果は、あまりありません。

たとえば、REIT(不動産投信託)は、不動産に投資するので、本来は株とはまったく異なる理屈で値段が動くはずです。しかし、実際にはどちらも証券市場に上場しているリスク商品ということで、大きなリスクオン、リスクオフの流れの中では、同じような傾向の動きとなります。

株式市場全体が暴落するようなときは、REITも暴落しますので、あまり分散の意味がないのです。このように、分散投資をしているつもりで、実は分散になっていないという事態にならないように、過去5年分くらいの値動きを調べておきましょう。

安全性を重視するならリスク資産は総資産の10%

安全性を特に重視する人であれば、総資産のうちでリスク資産が占める割合は、10%程度でおさえましょう。また、一般的には30%程度まではリスクをとってもいいでしょう。

逆に、リスクが高くてもチャレンジしたい人は総資産のうち、50%程度をリスク資産にしてもいいでしょう。しかし、総資産の50%を超えるリスクを取ることは、危険ですのでおすすめできません。